Когда мы оплачиваем покупку банковской картой, наш банк получает информацию об оплате: сумму, валюту, адрес точки и некоторую техническую информацию, в т.ч. MCC (Merchant Category Code) или код категории продавца. Это универсальные коды и категории, которые определены в стандартах международных платежных систем, например, Mastercard, Visa и т.д. По ним банки всего мира могут определять категорию операции. Приведу примеры некоторых категорий, с которыми все каждый день сталкиваются:

- 5411 - Супермаркеты

- 5814 - Фастфуд

- 5912 - Аптеки

- 6011 - Снятие наличных в банкомате

- 7230 - Парикмахерские

Кроме конкретных категорий есть коды для неклассифицируемых точек, например:

- 5999 - Различные магазины

- 7299 - Различные услуги

Есть некоторые сферы деятельности, в которых продавцы по историческим причинам имеют собственные MCC, это гостиницы, авиакомпании и прокат автомобилей. Например:

- 3011 - Аэрофлот

- 3504 - Hilton Hotels

- 3357 - Hertz Rent-a-car

При каждой операции с использованием карты банк получает MCC код продавца, даже если это покупка товара, оплата услуги, снятие наличных, пополнение мобильного или пополнение карты с карты другого банка. Для каждого типа операции или сферы деятельности продавца есть свой конкретный или универсальный MCC. Но только для операций с картой, операции со счетом как оплата в мобильном банке, переводы со счета на счет и т.п. не имеют MCC, т.к. карты и платежные системы при таких операция не задействованы.

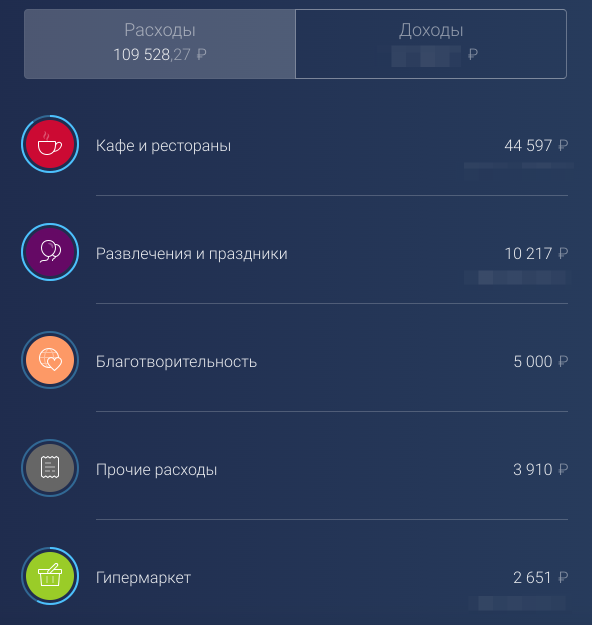

Статистика расходов, которую мы видим в интернет-банке или мобильном приложении банка, строится именно по MCC кодам. Например, категории расходов в Альфа-банке:

Зачем знать MCC?

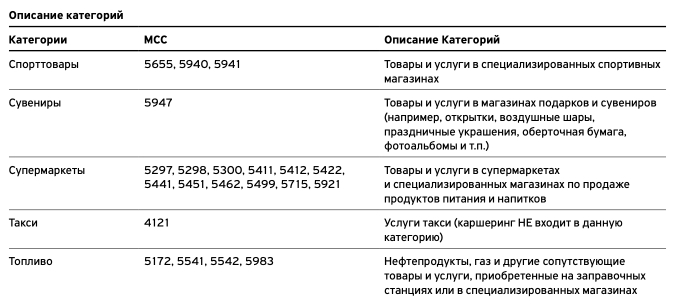

Несколько лет назад я бы тоже удивился такой необходимости, но мир финансов меняется и уже у большинства банков есть программы лояльности с выплатой кэшбэка. Практически все программы подразумевают повышенную выплату в каких-то категориях, которые устанавливает или предлагает на выбор банк. И даже карты, по котором предусматривается выплата кэшбэка независимо от категории (процент кэшбэка по таким картам, как правило, ниже), имеют исключения. Так вот и категории кэшбэка, и исключения из выплат обычно определяются списками MCC кодов. Например, некоторые категории повышенного кэшбэка по карте Tinkoff Black:

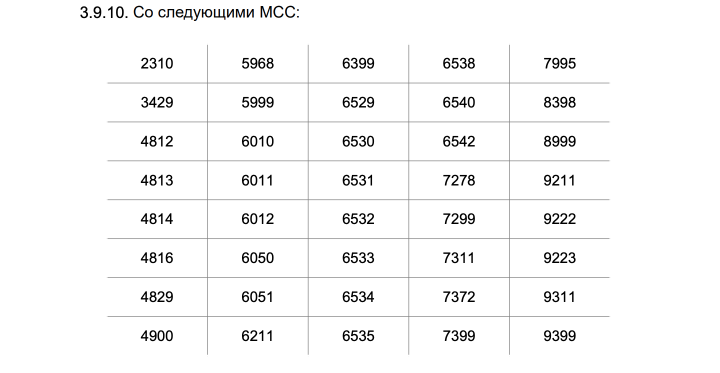

А вот список исключений для карты "Кэшбэк на всё" от Райффайзен банка:

Почему не всё так просто?

Кажется, что всё просто. Выбрал категорию Кафе, пошел в Мак и получил свои 5% кэшбэка. Купил на Озон кеды и получил 5% в категории Спорттовары. Но нет.

Во-первых, MCC присваивается магазину обычно только один, по основному виду деятельности и не зависит от категории покупаемого товара. Точка заполнила заявку, указав какую-то сферу деятельности и банк присвоил подходящий по его мнению код или вообще код неклассифицируемой категории. Даже если купить в Ашане велосипед, категории Спорттовары не будет, а будет Супермаркеты.

Во-вторых, MCC не всегда присвоен верно. Часто в ресторанах установлен код фастфуда, а в супермаркете код магазина с различными товарами. Неклассифицируемые категории обычно вообще не входят ни в одну из повышенных категорий, а часто банки добавляют их в исключения.

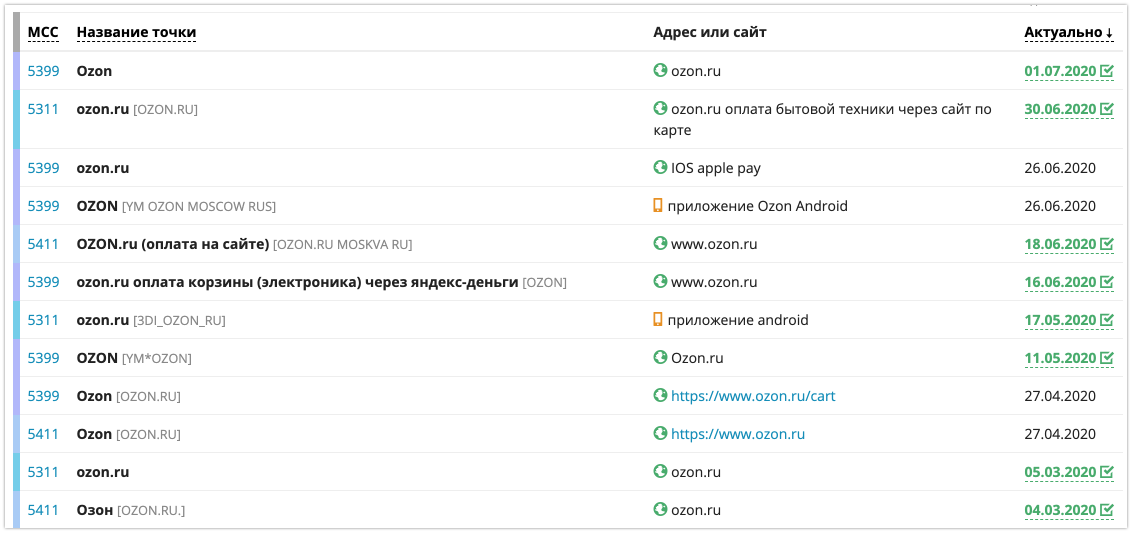

В-третьих, самое непредсказуемое, у магазина может быть несколько терминалов от разных банков и разные установленные MCC. Бывает, что магазин сменил сферу деятельности, а терминал остался старый. У некоторых онлайн-магазинов бывает несколько разных MCC в зависимости от валюты оплаты, региона пользователя, содержимого корзины (для примера Ozon, Aliexpress).

Если кажется, что MCC неверный, то почти нет шансов изменить его. Это сможет сделать только банк-эквайер точки, но обычно им безразличны обращения. А банки-эмитенты карт с кэшбэком, как правило, имеют в документах пункт о том, что они не несут ответственность за неправильный MCC. Некоторые банки всё же по личному обращению могут доначисилить повышенный кэшбэк при наличии чека, если покупка прошла не в той категории, которая ожидалась, но это всё же исключение и разовая лояльность.

Как узнать MCC?

Спрашивать у продавца практически бессмысленно, его почти никто не знает, а тратить время на запросы в свой банк-эквайер никто не будет. Из опыта могу сказать, что примерно поддержка 1 магазина из 20 знает, что такое MCC. Остаётся только полагаться на свой или чужой опыт оплаты.

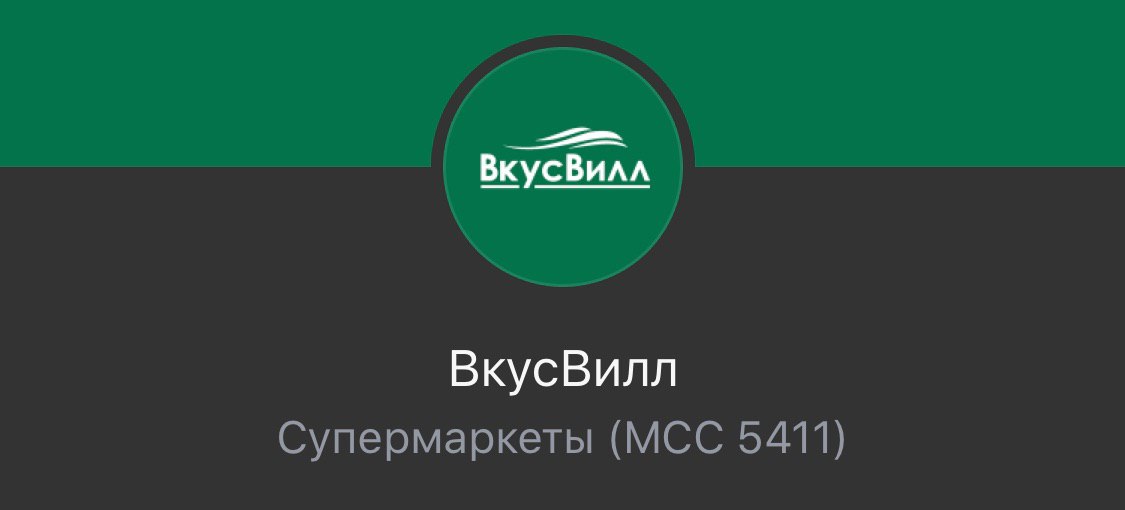

Если покупка уже совершена, то можно посмотреть MCC в приложении банка, в выписке или спросить в поддержке банка. Например, так выглядит информация о MCC в приложении Тинькофф:

Некоторые банки показывают MCC даже у неуспешных операций (например, недостаточно средств на карте). Можно обнулить остаток на карте, сделать покупку, получив отказ, и посмотреть MCC. Такая возможность (на момент написания статьи) есть у Авангард и Тинькофф.

Подробнее об этом и о том, где найти MCC можно прочитать в этой статье.

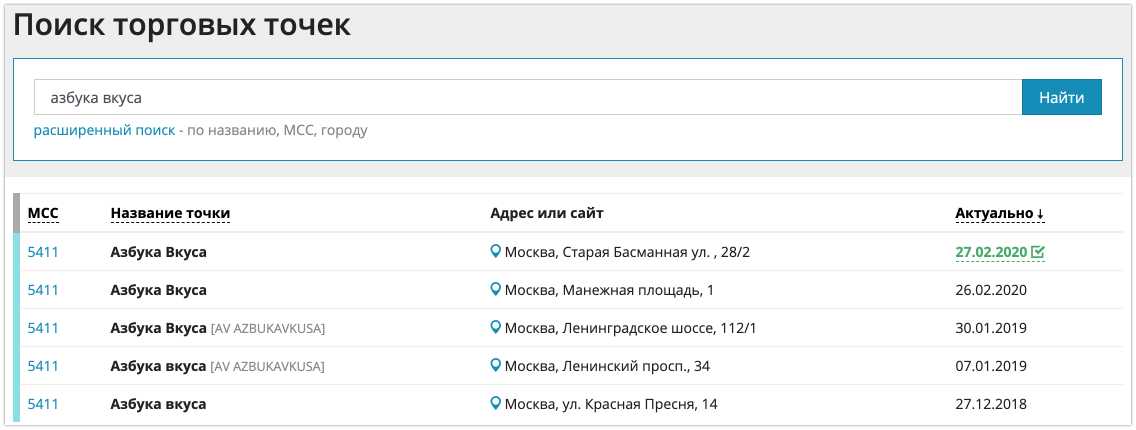

Также существует краудсорсинговый онлайн-справочник mcc-codes.ru, в который вносят MCC коды магазинов и сервисов после того, как совершили покупку. В нём накопилась обширная база торгово-сервисных предприятий по всей России и онлайн-магазинов, в т.ч. иностранных. На момент написания статьи в базе более 23000 точек, добавленных обычными пользователями.

Например, попробуем найти MCC супермаркетов Азбука вкуса. Добавленных магазинов, конечно, мало, но некоторые выводы сделать можно, т.к. обычно у сетевых магазинов одинаковый MCC:

Проверим маркетплейс ozon.ru. Видим, что постоянства MCC при оплате здесь явно нет. Не следует ожидать какой-то MCC при покупке:

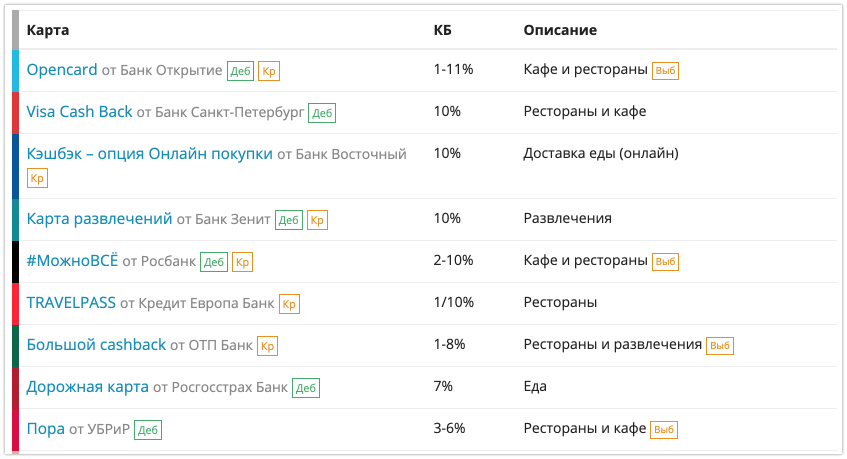

На этом же сайте по MCC можно подобрать выгодную карту с кэшбэком, на сайт добавлена информация о MCC кодах категорий повышенного кэшбэка по картам многих банков. Например, посмотрим какую карту выбрать для кэшбэка в ресторанах (MCC 5812):

Конечно, не стоит полагаться полностью на информацию в справочнике. Всегда следует изучать официальные документы и тарифы банка перед использованием карты, а также различные обзоры в интернете.

Подведем итоги:

- MCC присваивается продавцу, а не товару и характеризует сферу деятельности продавца в целом, а не конкретный купленный товар или услугу;

- MCC не всегда присваивается верно, что может быть и плюсом, и минусом;

- MCC можно узнать только исходя из своего или чужого опыта, продавец обычно не знает его;

- Не стоит воспринимать кэшбэк как скидку или прибыль, если вы на 100% не уверены в его начислении.